【サラリーマンの不動産投資】何もないって幸せ♪2016年度の収支報告|区分所有マンション投資

こんばんは、物欲です。

不動産投資に関しては、初めてのエントリーになります。

サラリーマンである私がやっている不動産投資に関して色々書きたいことがありますが、まずは去年の不動産投資の収支に関してご紹介をします。

これから紹介する内容に関しては

「賃貸経営においてどの程度経費がかかるのか?」

「表面利回りじゃなくて本当に利益が出るのか?」

など、これから不動産投資を始めようと考えている方で不安や疑問を抱えている方にお役に立てれば幸いです。

尚、

「そもそもどんな物件を購入すればよいのか?」

「購入資金はどうするのか?」

などは機会を見て書いていきます。

2016年度の不動産投資の収支は?

不動産投資で重要なことは、何でしょうか?

当たり前ですが、利益をあげることです。

それも、ほとんど自動運転で(笑)

利益をあげるためには、なるべく安く物件を購入し、なるべく高く貸し、必要経費をなるべく抑えることでができれば利益が出ます。口で言うのは簡単ですが、これを実現するのはなかなかどうして難しいです。

前置きはさておき実際の不動産投資の収支をみていきます。

2016年度の年間家賃収入

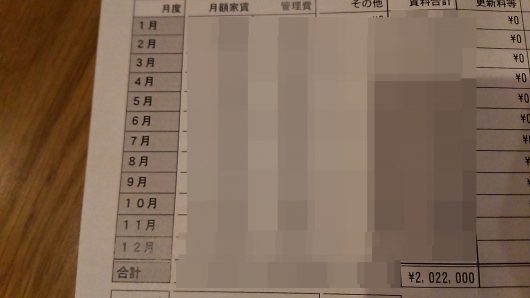

モザイクバリバリかけてますが、これは不動産管理会社から送付されてくる、年間の収支報告書です。

これによると、2016年の年間家賃収入は約202万円です。この額は、月額家賃と管理費の合計です。余談ですが、賃貸に出すときに、家賃と管理費をいくらに設定するか悩んだりします。家賃を高すぎても検索にヒットしなくなったりするので。

年間家賃収入に関しては、区分所有で小規模にやっているとこんなもんですかね。

一棟もののマンション経営などをやっている方は、一桁違ってきますね(笑)

このあたりは、金融機関からの借り入れも含めて、どの程度の規模で不動産投資を行っていくかで全く変わってくるのでご自分の資産を鑑みながらやって頂ければと思います。

表面利回りとは?

投資物件を購入する際に、ほとんどの物件情報に書いてある情報です。

表面利回りとは、年間家賃収入÷購入金額で割り出した値です。この値が高ければ高いほど、早く投資資金が回収できることを意味します。従って例えばこの物件を4500万で購入したとすると表面利回りは

202÷4500=0.044≒4.4%となります。

もし、ありえませんがこの条件が変わらないとすると約23年で4500万を回収できる計算です。

・4000万だった場合

202÷4000=0.050≒5.0%

・3500万だった場合

202÷3500=0.057≒5.7%

となります。

区分所有マンションの新築表面利回りは、5%~6%あたり出てればまぁ妥当なんでそのあたりを出せる物件を購入することをおススメします。

この数値を出せない場合、投資自体が失敗する(利益がでない)可能性が高くなるのでおススメしません。

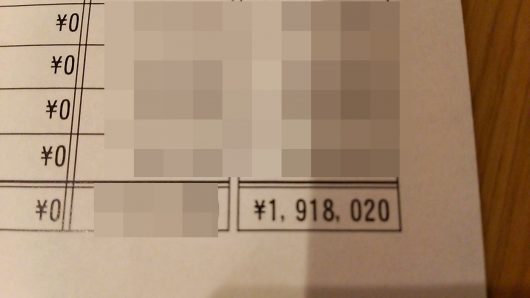

管理会社からの振込額

約192万円です。上記、収入から不動産管理会社の管理手数料を引くとこの金額なります。

不動産管理会社によって管理手数料に違いがあるので、選ぶ時は重要です。

不動産管理会社に関して思うこと

従って、10万くらいが管理会社費用に消えていってます。探せばもっと安い管理費でやってくれる会社もありますが、自分がこの会社を選んでいる理由は、客付のパワーです。

区分所有マンションの賃貸経営をやっていて最大のリスクは、部屋が空室になることです。

ある程度空室になってしまうことは否めないとして、そのリスクが発生した際に、ダメージを最小限に抑えるためには、早く次の入居者を決めることが重要です。

そこで解決のキーになってくるのが、管理会社の客付パワーとなります。

どこの地域でも同じかもしれませんが、地元に根付いた不動産会社はあるもので、インターネットが全盛の現状でもやはり地元密着の不動産会社の客付パワーは強いです。

自分の感覚では、地域にもよると思いますが、個人ではなく法人契約案件をさくさく見つけてきます。

というのも、私は今まで法人としか契約したことがありません。

法人契約のメリットは、当たり前ですが個人との信用度がまったく違います。

保証会社も必要ありません。資本金が何百億もある会社の場合、そもそもそんな話になりません。

大家としては安心この上ないですね。

又、入居だけでなく退去時も原状回復に関しても常識的な対応をしてくれます。

ということで、私が思う管理会社を選ぶ際にポイントは、客付のパワーがあるか否かです。そしてパワーがあるのは大抵地元密着の不動産管理会社です。

不動産管理会社を見つける時は、是非参考にしてください。

必要経費はいくらかかっているか?

賃貸経営で認められいる経費とはなんでしょうか?主なところで以下の項目があります。

・租税公課

所謂、固定資産税や都市計画税などの税金です。

・管理費

先ほどもお話した、不動産管理会社に支払う管理費用です。

・減価償却費

減価償却費に関して国税庁のページには以下のような説明があります。

事業などの業務のために用いられる建物、建物附属設備、機械装置、器具備品、車両運搬具などの資産は、一般的には時の経過等によってその価値が減っていきます。このような資産を減価償却資産といいます。減価償却資産の取得に要した金額は、取得した時に全額必要経費になるのではなく、その資産の使用可能期間の全期間にわたり分割して必要経費としていくべきものです。この使用可能期間に当たるものとして法定耐用年数が財務省令の別表に定められています。減価償却とは、減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく手続です。

従って、建物に関しては購入金額の一定の割合の金額を、経費として毎年落とすくことができます。

・修繕費

建物の修繕費用ですね。

・借入金利息

建物を購入する際に金融機関でローンを組んだ方は、金利部分の支払いを経費として計上することができます。

・損害保険料

火災保険や地震保険費用を経費にできます。

以上が、経緯費として落とせる項目のメインの部分です。他にも図書費や交通費などありますので必要に応じて経緯費として計上してください。

で、私は145万くらい経費として計上しています。

利益としてはいくら?

確定申告している利益としては47万くらいです。

しかし、実はこれ以外にも不動産投資で支出しているお金があります。

まだ出費がある。その他の費用?

この物件の生命保険代で9万くらい払ってます。ちなみにこの投資用の生命保険料は経費にはできません。

また土地に部分の費用も経費計上できないので別途払ってます。

もろもろで20万くらいでしょうか?

結局いくらもうかってるの?

大体、25万くらいですね。不動産投資としては、全然ダメですね。

利回りがボロボロです。まぁ、投資ではなくて小遣い稼ぎと考えれば何もしなくていいので楽なのは確かなのですが。

2016年度の不動産投資のまとめ

新築区分所有のマンション投資はよほど上手くやらないと利益が上がらないと思います。

又、利益が出たとしても、少額過ぎてほかの投資のほうがもっと安全で利益が上がるかもしれません。又、不動産でも中古物件な戸建てなど様々な選択肢があるのも事実です。

今は2020年のオリンピックを前にアパート経営などに乗り出す方が増えてます。

しかし、様々な角度から不動産に関する情報を仕入れてご自身の目で確かめながら投資をしないと、結構でかい勉強料を払うことになってしまいます。

なので、まずは無料資料請求&無料セミナーなどを利用してしっかりご自身で勉強しながら、不労所得を夢見て不動産投資を行って下さればと思います(笑)